La gestion de trésorerie est un sujet sensible, souvent relégué au second plan quand l’activité tourne bien. Mais dès que la situation se tend (chute du chiffre d’affaires, hausse des coûts, retards de paiement…), la trésorerie redevient immédiatement le nerf de la guerre.

En période de crise, elle peut faire la différence entre survie et faillite. Pourtant, trop d’entreprises continuent de naviguer à vue, sans outil de pilotage adapté ni stratégie claire.

Dans cet article, on fait le point sur les bonnes pratiques pour piloter sa trésorerie et sur les leviers de financement à activer, même et surtout quand tout semble incertain.

Trésorerie en crise : comprendre l’enjeu avant qu’il ne soit trop tard

La crise financière agit comme un révélateur. Ce qui pouvait passer inaperçu en période de croissance devient un problème brutalement visible : des impayés qui s’accumulent, une chute soudaine du chiffre d’affaires, des charges fixes qui deviennent intenables. Dans ce contexte, la trésorerie devient critique. Il ne s’agit plus seulement de « bien gérer », mais de garder l’entreprise en vie.

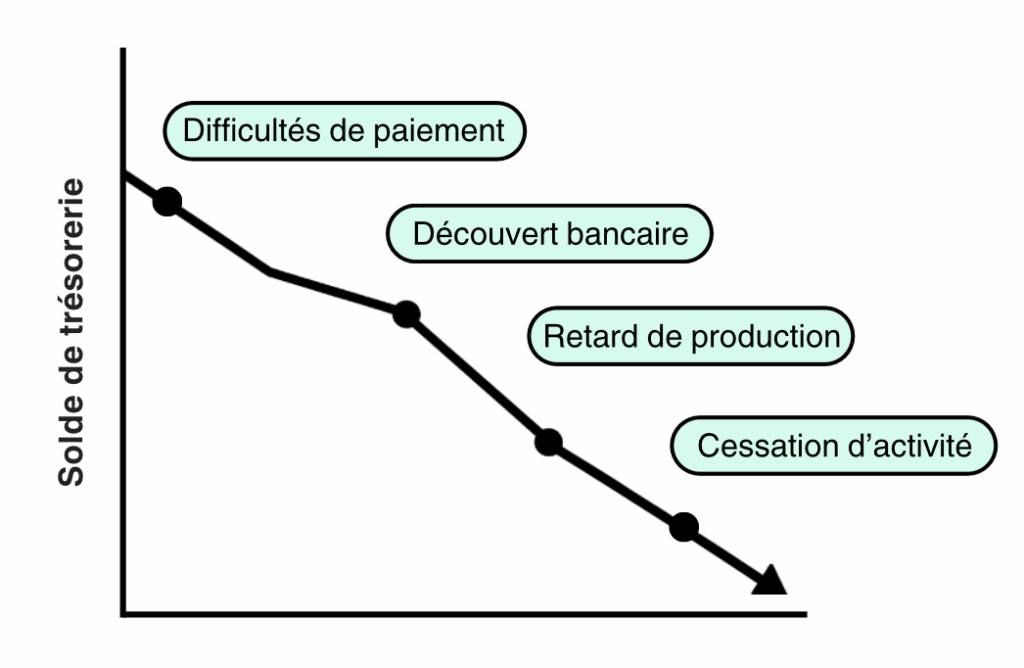

La moindre erreur ou le moindre retard de réaction peut avoir des conséquences dramatiques :

- Comptes bancaires à sec

- Perte de partenaires financiers

- Dépôt de bilan

C’est pourquoi il est vital de reprendre le contrôle de la trésorerie dès les premiers signes d’alerte.

Avoir une visibilité claire : première étape du pilotage de trésorerie

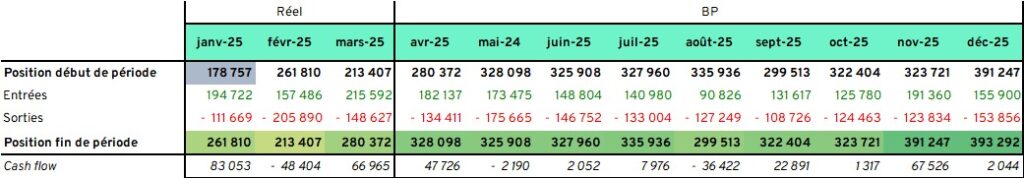

On ne peut pas gérer ce qu’on ne mesure pas. La première action à mettre en place est donc un plan de trésorerie prévisionnel, mis à jour chaque semaine. Ce tableau simple, mais stratégique, permet de projeter les encaissements et décaissements sur les 13 prochaines semaines. Il doit inclure plusieurs scénarios : optimiste, réaliste et dégradé.

Cette visibilité immédiate permet :

- d’anticiper les tensions à venir (même à quelques semaines)

- de mieux communiquer avec les banques ou partenaires

- de prioriser les actions et arbitrages

À défaut de solution miracle, le prévisionnel devient un outil de prise de décision. Et dans un contexte de crise, la rapidité d’exécution est clé.

Optimiser les flux internes avant de chercher des financements

Avant d’aller frapper à la porte des financeurs, il faut mobiliser tous les leviers internes pour générer ou préserver du cash.

Accélérer les encaissements :

- Facturer plus vite, sans attendre la fin du mois

- Automatiser les relances clients

- Offrir des réductions pour paiement anticipé

- Réduire les délais de paiement consentis

Décaler les décaissements :

- Négocier des délais avec les fournisseurs

- Rééchelonner les charges fiscales et sociales

- Suspendre ou revoir les dépenses non essentielles

Réduire le besoin en fonds de roulement (BFR) :

- Baisser les niveaux de stock

- Mieux synchroniser achats et ventes

- Optimiser les flux logistiques et de production

Ces actions peuvent sembler simples, mais elles ont un impact immédiat sur la trésorerie. Elles permettent d’éviter un recours prématuré à l’endettement, tout en montrant aux partenaires que l’entreprise est proactive et responsable. Pour structurer cette dynamique, il est souvent utile de mettre en place une stratégie de cash management.

Activer les bons leviers de financement court terme

Une fois les leviers internes mobilisés, il peut être nécessaire de compléter avec du financement externe. Il existe plusieurs options, plus ou moins coûteuses, plus ou moins rapides à obtenir.

Affacturage

L’affacturage permet de transformer des créances clients en cash immédiat. C’est une solution rapide et flexible, bien adaptée en cas de besoin de liquidité court terme

Prêts bancaires de trésorerie

En période de crise, certains établissements restent ouverts à des financements à condition de bien justifier les besoins (via un plan de trésorerie justement). Des aides publiques ou des solutions proposées par Bpifrance sont à considérer.

Vous pouvez consulter la fiche officielle sur les aides aux entreprises en difficulté pour découvrir les dispositifs à jour.

Financement via fintechs

Certaines plateformes proposent des financements très courts (paiement anticipé de factures, crédit flash, etc.), souvent plus accessibles que les banques traditionnelles, bien que plus coûteux.

Crédit de trésorerie ou découvert autorisé

Ces lignes de crédit doivent être activées avec prudence, car elles peuvent vite devenir un piège si elles sont utilisées pour combler un modèle non rentable.

Le choix du financement dépendra :

- du profil de l’entreprise

- de l’urgence de la situation

- de l’historique bancaire

- de la capacité à présenter des indicateurs financiers fiables

Pour avoir une vue d’ensemble claire sur les sources de financement possibles, la Banque de France offre un excellent résumé. Et si vous envisagez des solutions alternatives comme le crowdfunding, le site du gouvernement détaille les règles et options possibles.

Retrouvez également dans cette vidéo, 9 moyens de financer votre entreprise !

Mettre en place une culture financière de crise (et post-crise)

La crise n’est pas seulement un moment difficile à traverser : c’est souvent l’occasion de revoir en profondeur sa gestion financière. Il s’agit de sortir du pilotage à l’aveugle pour adopter une posture proactive et structurée.

Cela passe par :

- La mise en place d’un comité de trésorerie hebdomadaire

- Le suivi de KPI financiers clés : cash burn, cash runway, DSO (délai de paiement clients), DPO (délai de paiement fournisseurs)

- Une communication transparente avec les financeurs, investisseurs ou associés

- La constitution d’un plan B permanent : réduction rapide des charges, ligne de financement activable, scénarios alternatifs

Cette discipline financière est souvent le point de bascule entre une entreprise qui subit la crise et une entreprise qui s’en sert pour gagner en maturité.

Dans cet esprit, voici les 10 KPI incontournables à suivre pour les dirigeants de TPE/PME.

Le rôle du DAF externe : un allié stratégique en période difficile

Beaucoup de PME ou de startups ne disposent pas de directeur administratif et financier (DAF) en interne. Pourtant, c’est précisément dans les moments tendus que ce rôle devient essentiel. Le DAF externe intervient comme un partenaire stratégique, capable de :

- Structurer la trésorerie rapidement

- Mettre en place les bons outils de pilotage

- Dialoguer efficacement avec les banques, les investisseurs, les organismes publics

- Identifier les erreurs de gestion invisibles à l’œil du dirigeant

En quelques semaines, il peut transformer une situation floue en trajectoire maîtrisée. Et surtout, il permet au dirigeant de garder les mains libres pour piloter l’opérationnel, l’équipe et les clients.

Si vous vous demandez comment ce type d’accompagnement peut s’appliquer à votre entreprise, découvrez pourquoi faire appel à un DAF externe et les bénéfices concrets dans cet article dédié.

Crise ou opportunité : c’est le pilotage de votre trésorerie qui fait la différence

Une période de crise n’est jamais agréable, mais elle peut être une opportunité de renforcement. Avec une trésorerie bien pilotée, des arbitrages clairs, et les bons partenaires, une entreprise peut sortir de la tempête plus forte qu’elle n’y est entrée.

Dirigeant, fondateur, responsable opérationnel : vous n’êtes pas seul face à votre trésorerie. Il existe des solutions concrètes, rapides et adaptées à votre réalité. Il suffit parfois d’un bon diagnostic financier pour changer la donne.

Besoin d’y voir plus clair ? Parlons-en. Un audit flash de trésorerie ou un accompagnement DAF externe peut faire toute la différence.